ナイル初、M&Aの裏側──協働関係によって期待するシナジー効果とは?

2024年8月、ナイルは中古車販売事業を運営する株式会社パティオ(埼玉県所沢市)の全株式を取得するM&Aを行いました。

「事業成長にかかる時間を買う」ともいわれるM&Aには、数字や合理性だけが問われる無機質なイメージがあるかもしれません。

しかし、成立後のシナジーを最大化させるには、相手企業に属する“人”こそが重要だと、パティオとのM&A成立後のPMI(※)を主導する大谷昌史は言います。

今回は、ナイルがパティオとのM&Aに踏み切った経緯や現在進めていること、期待しているシナジー効果などについて、大谷に聞きました。

※PMI(Post Merger Integration)…M&A成立後の企業統合プロセスのこと。

大谷昌史(おおたに まさふみ)

ナイル株式会社 執行役員/自動車産業DX事業部 パティオPMI責任者

株式会社パティオ 取締役

飲食業を経て2008年にナイル株式会社入社。Webコンサルタントを経て、営業統括、人事役員、デジタルマーケティング事業責任者を歴任。2019年に社長補佐就任。自動車産業DX事業部へ異動後、アライアンスと店舗開発責任者を兼任。現在はパティオとのM&A成立後のPMIにおいて責任者を務める。

目次

経営戦略の一環としてM&Aを実行

──M&Aは、自動車産業DX事業(以下、MDX事業)で検討していたのですか。

M&A自体は、既存事業の強化、あるいは新規事業への参入による事業成長のスピードを早めるために、経営戦略の一環として以前から検討していました。

ただ、最初からMDX事業に限定していたわけではありません。M&Aによる成長の角度が最も高くて、迅速に成果を出せそうな領域を検討した結果、最終的にMDXに的を絞った形ですね。

MDXのスキームは提携先に頼っている部分が多く、そのうちどれかひとつでもM&Aによって内製化できれば、経営に良い効果が期待できると考えたからです。

──相手先の事業も、中古車販売に絞っていたわけではないのですね。

当初は、整備工場やメーカー系列のディーラーなども視野に入れて、仲介会社経由で広く紹介してもらっていました。

さまざまな企業の情報を見る中で、代表の高橋(飛翔)の目に留まったのが中古車販売事業のパティオだったんです。

──パティオのどんなところに魅力を感じたのでしょう。

率直に言って、最初に惹かれたのは業績ですね。

パティオは従業員規模20名弱で4店舗を展開していますが、その規模感からは想像できないほどの売上を上げています。

直近も黒字で、非常にうまく経営されているな、というのが第一印象でした

中古車販売事業を20年以上に渡って運営されていて、品質の高い車両を適正価格、もしくはより安価で仕入れられる調達能力があることも魅力でした。

私たちが手掛けている完全オンラインでのカーリース事業(おトクにマイカー 定額カルモくん)において、クルマの調達手段の幅を広げ、仕入れ体制を強化できることは大きなメリットです。

また、パティオは自社整備工場を持っていて、常時数百台の在庫車両を有していることから、顧客の選択肢を増やすことにもつながると考えました。

──なるほど。

ただ、中古車業界は比較的体質が古く、ブラックボックス化している部分も多いといわれています。つまり、経営者の人間性や考え方が企業経営に色濃く出るわけです。

それで、当時の社長だった繁田(謙二、現・株式会社パティオ 社長補佐)さんと高橋のトップ面談に進み、直接お会いしてお話を聞いてみることにしました。

最終的な決め手は、経営者の経営方針と人柄

──実際にお会いした繁田さんは、どんな方でしたか。

職人気質を感じる強靭な見た目に反して…というと語弊はありますが(笑)、とても気さくで論理的な思考の方です。

従業員思いで、業界の慣習に流されない組織づくりに取り組んできたと話してくださったのも好印象でしたね。

圧倒的な業績の裏に真摯な経営姿勢があることがわかって、パティオと良い関係を築きたいと強く感じた面談でした。

しかも、高齢化が顕著な中古車業界にあって、パティオは繁田さんもまだ50代前半ですし、社員の皆さんの平均年齢も比較的若いんですよ。

──そうなんですね、そういう意味でもナイルと親和性がありそうです。

中古車業界では、高齢の経営者の後継者が不在でM&Aに至るケースが多くて、経営が苦しいところも少なくないようなんです。

ただ、パティオの場合は繁田さんがワークライフバランスの見直しのために退任されるということで、業績不振ではなく、むしろ会社の経営は安定しています。

そういった業界事情を踏まえて考えると、人材的にも売上的にもまだピークを迎えておらず、伸びしろがある会社に出会えたことは奇跡的といって良いと思いますね。

──かなり幸運な出会いだったんですね。

M&Aが成立して少しずつほかの社員の方々にもお会いしていますが、後任の社長である宮田(晃平)さんを筆頭に、人間性が良くて素直な方が多いですね。

宮田さんはまだ30代半ばの若さですが、新卒から勤務するパティオに誇りと愛着を持って、人を大切にするマネジメントをされています。

社員の皆さんの声を聞きながら会社を作っていきたいとおっしゃっていて、非常に頼もしく思いました。

M&Aは成立するまでのハードルが高いように見えますが、実は成立後の統合のほうが難しいといわれています。

企業風土も、経営方針も異なる会社同士がひとつになるんですから、当然ですよね。

互いの特徴をうまく融合させてシナジー効果を最大化させるには、相手先企業の「人」との相性がとても重要です。その点でも、パティオさんとのM&Aは正解だったと感じています。

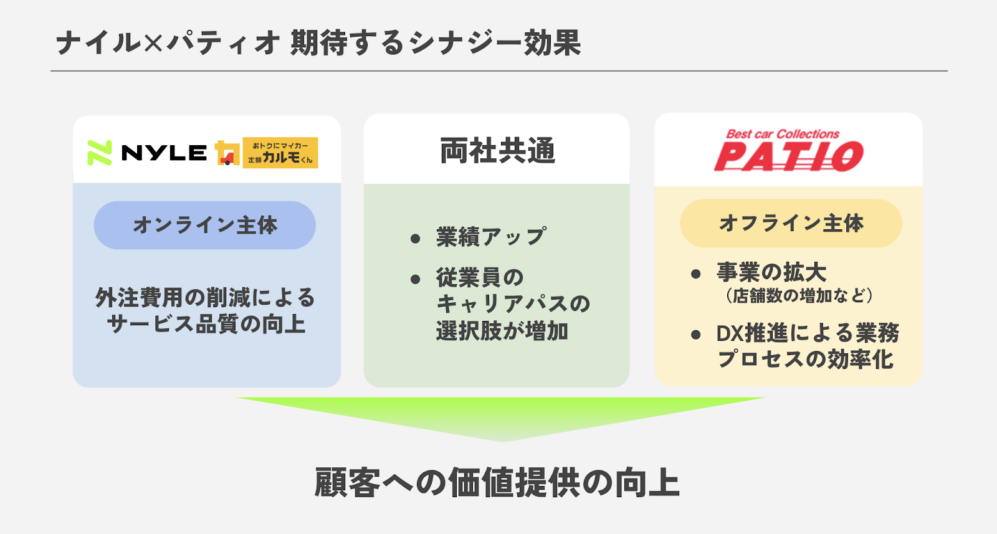

売上アップやコスト削減など多くのシナジー効果が期待できる

──次に、今回のM&Aで両社にどのような効果が期待できるのかを聞かせてください。

ナイル側で期待する一番の効果は、M&A前の想定通り、内製化によって外注を減らせるということです。

定額カルモくんでは、リース契約や新車・中古車の調達、整備、納車といった主なスキームを提携先に依頼していますが、パティオと協業することで、中古車を仕入れて整備し、納車するところまでをグループで内製化できることになります。

それによって、外注先に任せるつもりが断られてしまったり、費用がかさみすぎて任せられなかったりといったジレンマに悩むことが少なくなるでしょう。

そしてこれまでできなかった施策ができることで、結果としてサービスの品質が上がり、顧客満足度の向上につながることを期待しています。

一方、パティオ社側の効果としては、繁田さんのオーナー会社としての限界を突破して、事業を拡大していけることじゃないでしょうか。

例えば、資金調達をしながら店舗を増やしたり、グループ全体でより強固な中古車販売網を作ったりすることが可能になります。

ほかにも、DX化による業務プロセスの効率化や、評価制度の透明化など、これまで手を付けられずにいたところにナイルのノウハウをインストールできることもシナジー効果のひとつだと思います。

──両社に共通するシナジー効果もありますよね。

両社に共通するポイントは大きく2つあって、ひとつは両者ともに業績を大きく伸ばせることですね。

パティオは在庫をカルモに提供することで売上を増やせますし、ナイルもリアルな顧客接点における売上の加算と、在庫運用の内製化による利益率改善で、これまで以上の成長が見込めます。

新たにチャレンジ中の自社リースも、両者のシナジーになると思います。

2つめは、従業員のキャリアパスが増えることです。

ナイルからパティオに出向して主要なポジションに就くこともあるでしょうし、子会社での勤務経験を活かしたM&A関連ポジションができる可能性もあります。

次のM&Aも見据え、シナジー効果の最大化に尽力

──無事にナイル初のM&Aが成立した今、取り組んでいることを教えてください。

M&Aによる効果の最大化を図るために、現在は経営方針や業務上のルール、社員の意識の融合を図るPMIを進めています。

ナイルとパティオは勤務スタイルや休日が異なることもあって、労務や経理、法務といったコーポレート側から少しずつ接点を作っている段階ですね。

できるだけ両社の現場のスタッフ同士が接する機会を増やして、良いリレーションを築いていけるように、私は週に2〜3日はパティオに顔を出したり、打ち合わせをするようにしています。

──事業レベルでは、何から着手する予定ですか。

パティオは仕入れた中古車を広告媒体経由で販売するビジネスモデルですが、人手不足で調達能力の高さを活かしきれていませんでした。

まずはここを改善して、在庫をより多く販売網に乗せていきたいですね。

すでに、採用をナイル側が巻き取って人材の確保をバックアップする取り組みはスタートしています。

今後は、保険やメンテナンスプランの販売といった「仕入れて売る」以外の部分にも事業の幅を広げてもらい、パティオの秘めたポテンシャルをすべて引き出していくつもりです。

──ナイルでは今後もM&Aを行っていくのでしょうか。

これからも、相互に成長できる良いご縁があれば、積極的にM&Aを実行していくだろうと思います。

まずは今回のパティオとの統合でしっかり成果をあげて、ここでの取り組みや反省点を次に活かしていきたいですね。

※本記事に掲載している情報は、公開日もしくは最終更新日時点のものです。